Vermögensbildung versus unternehmerische Beteiligung Offene oder geschlossene Fonds

Wenn Sie sich für einen Fonds entscheiden möchten, sollten Sie zunächst Ihr Anlageziel feststellen. Entsprechend Ihres Zieles fällt die Wahl entweder auf eine offene oder eine geschlossene Variante. Der nachfolgende Beitrag macht Sie mit den Unterschieden vertraut.

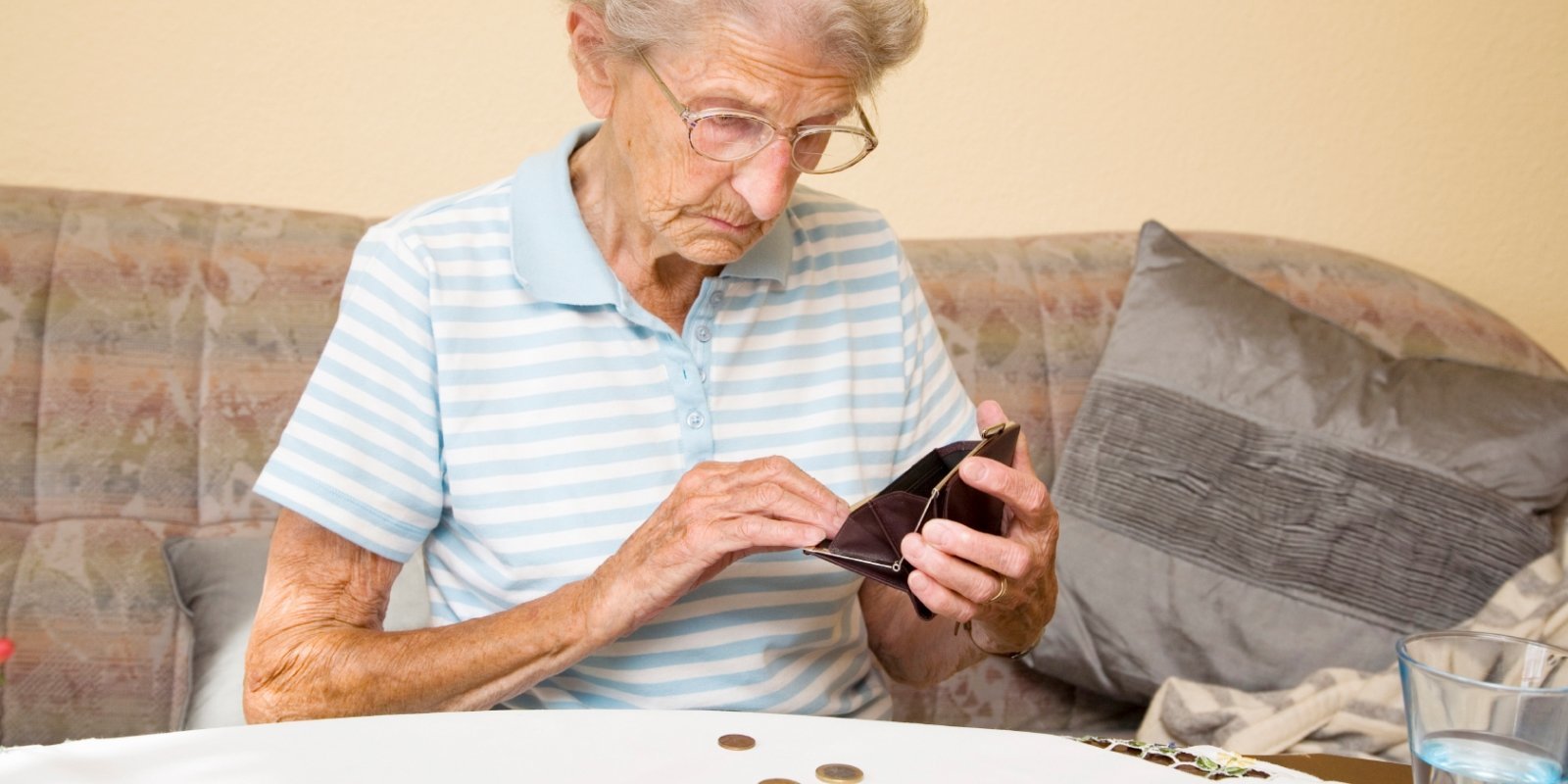

Ob nun für die mittelfristige Geldanlage oder die Altersvorsorge: Zur Investition Ihrer Gelder bieten sich Ihnen neben klassischen Sparformen offene und geschlossene Fonds an. Anleger interessieren sich bei beiden Varianten vor allem für die Rendite. Darüber hinaus zeigen beide Anlageformen jedoch keinerlei Gemeinsamkeiten. Wir wenden uns zunächst den offenen Investmentfonds zu.

Autorenbox (bitte nicht verändern)

Offene Fonds können regelmäßig gekauft und verkauft werden

Sie können nach Belieben Anteile erwerben und wieder veräußern. Jede Fondsgesellschaft freut sich auf ein großes Interesse, das spült Geld in die Kasse und erweitert den Spielraum des Managements. Die Fondsmanager können das Vermögen breit diversifiziert auf Branchen, Projekte oder Länder verteilen, damit wird die Gefahr für Sie als Investor spürbar minimiert. Besonders reizvoll ist bei offenen Investmentfonds, dass Sie sich bereits mit kleinen Beträgen engagieren und auch hierbei Ihre Risiken bestmöglich streuen können. Die offenen Fonds unterteilen sich wiederum in aktiv gemanagte und passive Fonds (Indexfonds, ETF).

Die Funktionsweise geschlossener Fonds

Geschlossene Investmentfonds werden nicht an der Börse gehandelt, bei ihnen sammelt der Emittent eine vorher festgelegte Summe ein. Von Ihnen als Anleger wird eine vergleichsweise hohe Mindesteinzahlung erwartet, mit welcher Sie unternehmerisch beteiligt sind. Ihr Geld fließt meist in einige wenige Projekte wie beispielsweise Windparks, Containerschiffe oder gewerblich genutzte Immobilien. Das bedeutet für Sie ein nicht zu unterschätzendes Risiko, denn ein schiefgegangenes Unternehmen kann im Totalverlust resultieren. Noch riskanter wird die Geldanlage, wenn die Fondsregeln mit Nachschusspflicht versehen sind. In derartigen Fällen würde das Investment mehr Geld als ursprünglich geplant erfordern.

Wer sich in geschlossenen Fonds engagiert, möchte überdurchschnittliche Erträge erwirtschaften und ist zu höherem Risiko bereit.

Ein geschlossener Investmentfonds kommt nicht für jeden infrage

Sie könnten sich für diese Variante entscheiden, wenn Sie die Branche kennen und wissen, in welche Projekte Ihr Kapital fließt. Darüber hinaus sollten Sie über die Einzelheiten der Geldanlage Bescheid wissen, wie zum Beispiel das Investitionsprojekt bei der Kundschaft angenommen wird und ob Konkurrenzobjekte in unmittelbarer Nähe geplant sind.

Bei geschlossenen Fonds müssen Sie über einen langen Anlagehorizont verfügen."

Außerdem müssen Sie über einen langen Anlagehorizont verfügen, denn diese Fondsarten laufen mehrere Jahre und ein vorzeitiges Aussteigen ist nur schwer möglich. Des Weiteren müssen Sie selbst für Diversifikation sorgen, denn diese Fondssorte bietet nur wenig Streuung an. Investieren Sie daher nur einen Teil Ihres Vermögens in geschlossene Investmentfonds und den Rest in andere Anlageformen. Letztendlich ist Ihr Alter bei einer derart langfristigen Investition von Bedeutung. Zudem erfordern unternehmerische Beteiligungen eine deutlich erhöhte Risikobereitschaft Ihrerseits. Und bedenken Sie, dass bei dieser Anlageform erhebliche Provisionen fließen, die das Investment zusätzlich erarbeiten muss.

Geschlossene Fonds sind nur für risikobereite und vermögende Anleger eine Option. Unbedingt sollte jedem Engagement kompetente Beratung von unabhängiger Seite vorausgehen.