Diverse Studien zeigen bereits seit langer Zeit, dass nur wenige Fondsmanager es schaffen Fehlbewertungen in Marktpreisen zu finden. Warum ist dies für Anleger gut? Stock Picking – Warum die Auswahl von Einzelaktien nicht funktioniert

Wenn die Märkte ihre Aufgabe erfüllen und Wertpapiere richtig einpreisen, sollte man erwarten, dass sich Manager bei der Suche nach „Bewertungsfehlern“ schwertun. Im Ergebnis bleiben die meisten Fondsmanager hinter ihrer Benchmark zurück.

Marktpreise

Wie gut der Preisfindungsmechanismus der Märkte funktioniert, lässt sich auch an den Ergebnissen der Fondsindustrie ablesen. Sobald die Märkte Informationen nicht effektiv einpreisen, eröffnen sich Möglichkeiten für professionelle Fondsmanager, die diese Bewertungsfehler finden und in höhere Renditen umwandeln können. In diesem Szenario könnte man erwarten, dass sich viele Investmentfonds im Vergleich zu ihrer Benchmark überdurchschnittlich entwickeln. Die Daten zeichnen jedoch ein anderes Bild.

Autor

Dazu wurden mehrere Tausend Fonds mit unterschiedlichsten Philosophien, Zielen und Anlagestilen untersucht. Das Ergebnis: Die Mehrheit der Fonds bleibt nach Abzug der Kosten hinter ihrer Benchmark zurück. Dieser Befund legt den Schluss nahe, dass sich Anleger auf Marktpreise verlassen können.

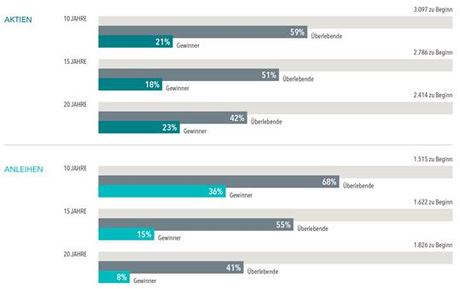

Abb. 1 Nur wenige US-amerikanische Investmentfonds haben überlebt und ihre Benchmark übertroffen, Bewertungszeitraum bis 31. Dezember 2018

Magere Ergebnisse: In den 20 Jahren bis 2018 haben lediglich 23% der Aktienfonds und 8% der Anleihenfonds überlebt und ihre Benchmark übertroffen.

Fondsliquidierungen

Bei Bewertungen der Wertentwicklung von Investmentfonds sollten Anleger auch liquidierte Fonds berücksichtigen, denn so entsteht ein detaillierteres Bild des Fondsuniversums und möglicher Anlageergebnisse schon zum Zeitpunkt der Auswahl eines Fonds. Wie die Daten belegen, gehörte nur ein geringer Prozentsatz der Fonds aus der ursprünglichen Stichprobe zu den „Gewinnern“, die überlebten und ihre Benchmark übertroffen haben.

Die Suche nach beständigen Fonds

Bei der Fondsauswahl orientieren sich einige Anleger an der Wertentwicklung vergangener Jahre. Erfolg ist in den meisten Fällen jedoch Zufall, sodass sich eine kurzzeitige überdurchschnittliche Wertentwicklung nicht wiederholt.

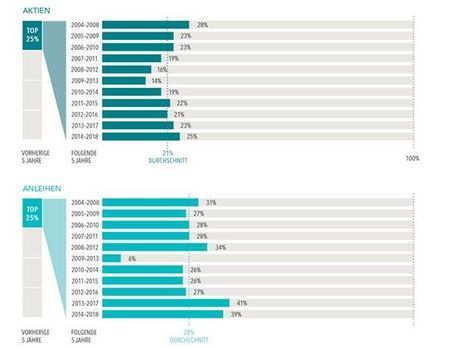

Wie in der Abbildung 2 zu sehen ist, konnten nur wenige der Fonds, die in den ersten fünf Jahren zu den besten 25% gehörten, diese Position auch in den kommenden fünf Jahren behaupten. Diese Unbeständigkeit nährt die Zweifel an der Fähigkeit von Fondsmanagern, sich am Markt einen beständigen Informationsvorteil sichern zu können.

Abb. 2 Die bisherige Wertentwicklung eines Fonds ist als Indikator für zukünftige Renditen ungenügend

Prozentsatz der US-Fonds, die ihre Spitzenposition (Top 25%) in zwei aufeinanderfolgenden 5-Jahres-Zeiträumen behaupten konnten

Jedes Jahr werden die Fonds in ihrer Kategorie auf der Grundlage ihrer Fünf-Jahres-Gesamtrendite sortiert. Die Abbildungen zeigen den Prozentsatz der Fonds im Top-Quartil (25%) der Renditen werden über den Fünf-Jahres-Zeitraum ausgewertet.

Die meisten Fonds, die in den ersten fünf Jahren zu den besten 25% gehörten, konnten diese Position in den darauffolgenden fünf Jahren nicht behaupten.

Fazit

Die Wertentwicklung von Investmentfonds verdeutlicht die Macht der Marktpreise. Unabhängig vom Untersuchungszeitraum und Markt zeigen Analysen, dass:

- Fonds mit überdurchschnittlichen Renditen in der Minderheit waren.

- Gute Wertentwicklung unbeständig ist.

Das Ergebnis legt den Schluss nahe, dass sich Anleger auf Marktpreise verlassen sollten. Wer auf die Fähigkeit eines Fondsmanagers hoffte, Fehlbewertungen in den Marktpreisen zu erkennen, musste bei der großen Mehrheit der Fonds unterdurchschnittliche Wertentwicklungen hinnehmen.

Quellenangabe: Die Daten aus den Abbildungen stammen aus der Studie „Mutual Fund Landscape 2019“ von Dimensional.

Autor: Tobias Riefe