Schluss mit Nullzinsen Eine smarte Alternative zum Tagesgeldkonto im Detail

In Zeiten anhaltender Inflation und historisch niedriger Zinsen stehen Anleger vor einer wachsenden Herausforderung: Wie lässt sich Liquidität erhalten, ohne dass die Kaufkraft stetig schwindet? Das klassische Tagesgeldkonto, einst der sichere Hafen für kurzfristige Rücklagen, generiert kaum noch Erträge und führt real zu einem Wertverlust des Geldes. Viele Sparer suchen daher nach intelligenten Lösungen, die eine attraktive Rendite mit schneller Verfügbarkeit kombinieren.

Eine Option, die in der Finanz-Community zunehmend diskutiert wird, ist die Nutzung von P2P-Plattformen. Der vorliegende Artikel nimmt daher eine populäre Lösung unter die Lupe und widmet sich dem Thema: Cash-Reserven sinnvoll parken: Bondora Go & Grow als liquide Alternative zum Tagesgeld im Check.

Das Dilemma der geparkten Liquidität: Warum das Tagesgeldkonto nicht mehr ausreicht

Jeder Finanzplan basiert auf einem soliden Fundament aus liquiden Mitteln. Der Notgroschen für unvorhergesehene Ausgaben, Rücklagen für geplante Anschaffungen oder einfach nur überschüssiges Kapital, das auf eine neue Investmentchance wartet - all diese Gelder müssen sicher und schnell verfügbar sein. Traditionell erfüllte das Tagesgeldkonto diese Funktion perfekt. Es bot Sicherheit durch die gesetzliche Einlagensicherung und sofortigen Zugriff. Doch das Zinsumfeld hat sich dramatisch verändert. Die Renditen liegen oft nahe null, während die Inflation die Ersparnisse entwertet. Jeder Euro, der unproduktiv auf dem Konto liegt, verliert an Kaufkraft.

Diese Situation zwingt Anleger zum Umdenken. Es geht nicht mehr nur darum, Geld sicher zu verwahren, sondern es auch vor dem schleichenden Wertverlust zu schützen. Die Suche nach Alternativen, die eine positive Realrendite erzielen können, wird zur Notwendigkeit. Dabei darf jedoch die Kernanforderung - die Liquidität - nicht vernachlässigt werden. Die Herausforderung besteht darin, eine Balance zwischen Rendite, Risiko und Verfügbarkeit zu finden, die den individuellen Bedürfnissen gerecht wird. Wer untätig bleibt, akzeptiert einen garantierten Verlust durch Inflation.

In einer Welt der Nullzinsen ist die größte Gefahr für das Ersparte, nichts zu tun und dem Wertverlust tatenlos zuzusehen."

Eine Einführung in P2P-Investments am Beispiel von Go & Grow

Eine der bekanntesten Alternativen im Bereich der kurz- bis mittelfristigen Geldanlage stammt aus dem Sektor der P2P-Kredite (Peer-to-Peer). Hierbei handelt es sich um Plattformen, die private Kreditnehmer direkt mit privaten Anlegern zusammenbringen und so den traditionellen Bankensektor umgehen. Bondora, ein etabliertes estnisches Unternehmen mit Gründung im Jahr 2009, hat mit seinem Produkt "Go & Grow" diesen Prozess maximal vereinfacht. Anstatt dass Anleger manuell einzelne Kredite auswählen müssen, investiert das System automatisiert in ein breit gestreutes Portfolio aus Tausenden von Konsumentenkrediten in verschiedenen europäischen Ländern. Dieser Ansatz minimiert den Aufwand für den Investor auf ein Minimum.

Das erklärte Ziel von Go & Grow ist es, eine stabile Rendite bei gleichzeitig hoher Liquidität zu bieten. Umfassende Erfahrungsberichte, wie die von bondora go and grow, zeigen, dass viele Anleger die einfache Handhabung und die täglichen Zinsgutschriften schätzen. Das Produkt wurde gezielt als "One-Click-Investment" konzipiert, um auch Einsteigern ohne tiefgehende Kenntnisse im P2P-Bereich den Zugang zu ermöglichen. Die Plattform übernimmt die gesamte Verwaltung, vom Forderungsmanagement bis zur Eintreibung ausgefallener Kredite. Für Anleger, die nach einer Lösung für das Thema Cash-Reserven sinnvoll parken: Bondora Go & Grow als liquide Alternative zum Tagesgeld im Check suchen, stellt dies einen niederschwelligen Einstieg dar.

Die Funktionsweise im Detail: Rendite, Zinsen und Verfügbarkeit

Das Kernversprechen von Bondora Go & Grow ist eine angestrebte Rendite von bis zu 6,00 % pro Jahr. Diese wird durch die Zinserträge aus dem zugrunde liegenden, diversifizierten Kreditportfolio erwirtschaftet. Im Gegensatz zu vielen anderen P2P-Anlagen, bei denen die Rendite je nach Performance der ausgewählten Kredite schwankt, glättet Bondora die Erträge und schreibt sie den Anlegern täglich auf ihr Go & Grow-Konto gut. Dieser Zinseszinseffekt sorgt für ein stetiges und transparentes Wachstum des investierten Kapitals. Die Zinsen werden direkt reinvestiert, was das Wachstum weiter beschleunigt.

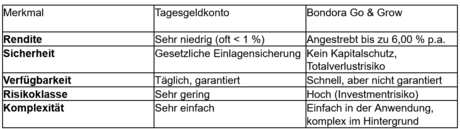

Ein entscheidender Faktor ist die beworbene Liquidität. Anleger können jederzeit Geld von ihrem Go & Grow-Konto abheben. Die Auszahlungen erfolgen in der Regel innerhalb weniger Werktage, was das Produkt von langfristig gebundenen Anlagen abhebt. Es ist jedoch wichtig zu verstehen, dass diese Liquidität nicht garantiert ist und von der allgemeinen Liquiditätslage der Plattform abhängt. Die wichtigsten Merkmale lassen sich wie folgt zusammenfassen:

- Angestrebte Rendite: Bis zu 6,00 % p.a. (historisch waren es zeitweise 6,75 %).

- Zinsgutschrift: Erfolgt täglich und wird automatisch reinvestiert.

- Verfügbarkeit: Schnelle Auszahlungen sind das Ziel, aber nicht vertraglich garantiert.

- Diversifikation: Automatische Streuung über ein großes Portfolio an Konsumentenkrediten.

- Einfachheit: Keine manuelle Kreditauswahl erforderlich, ideal für Einsteiger.

Diese Kombination aus potenziell attraktiver Rendite und hoher Flexibilität macht das Produkt zu einer interessanten Option für Anleger, die einen Teil ihrer Cash-Reserven renditestärker positionieren möchten, ohne sich langfristig zu binden.

Chancen und Risiken abwägen: Kein Tagesgeld, sondern ein Investment

Trotz der einfachen Handhabung und der tagesgeldähnlichen Anmutung ist es unerlässlich zu betonen: Bondora Go & Grow ist ein Risikoinvestment und kein Sparkonto. Der größte Unterschied liegt im Fehlen einer gesetzlichen Einlagensicherung. Im Falle einer Insolvenz der Plattform oder massiver Kreditausfälle besteht das Risiko eines teilweisen oder sogar vollständigen Kapitalverlusts. Anleger müssen sich dieser Tatsache bewusst sein und sollten nur Geld investieren, dessen Verlust sie im schlimmsten Fall verkraften könnten. Die potenziell höhere Rendite ist die direkte Kompensation für die Übernahme dieses höheren Risikos.

Zu den spezifischen Risiken zählen das Ausfallrisiko der Kreditnehmer, das Plattformrisiko (Managementfehler oder Insolvenz von Bondora) und das Liquiditätsrisiko. Letzteres tritt ein, wenn in einer Krise sehr viele Anleger gleichzeitig ihr Geld abziehen möchten und nicht genügend neue Einzahlungen oder Kreditrückzahlungen zur Verfügung stehen. In solchen Fällen kann die Plattform die Auszahlungen limitieren oder vorübergehend aussetzen. Die Vergangenheit hat gezeigt, dass Bondora als Unternehmen krisenerprobt und profitabel ist, was das Vertrauen stärkt, aber keine Garantie für die Zukunft darstellt.

Für wen eignet sich diese Anlagestrategie?

Die Entscheidung für oder gegen ein Investment wie Bondora Go & Grow hängt stark vom individuellen Risikoprofil und den finanziellen Zielen ab. Es eignet sich nicht als vollständiger Ersatz für den eisernen Notgroschen, der auf einem klassischen Tagesgeldkonto absolut sicher und jederzeit verfügbar sein sollte. Vielmehr positioniert es sich als eine Ergänzung für den Teil der liquiden Mittel, der über diesen Notfallpuffer hinausgeht. Anleger, die bereit sind, für eine höhere Rendite ein kalkuliertes Risiko einzugehen, finden hier eine interessante Möglichkeit.

Ideal ist das Produkt für Anleger, die einen mittelfristigen Anlagehorizont von ein bis drei Jahren haben, beispielsweise um für eine größere Anschaffung wie ein Auto oder eine Reise zu sparen. Auch als renditestarker "Parkplatz" für Kapital, das später in andere Anlageklassen wie Aktien oder ETFs fließen soll, kann es sinnvoll sein. Die Analyse zum Thema Cash-Reserven sinnvoll parken: Bondora Go & Grow als liquide Alternative zum Tagesgeld im Check zeigt, dass es eine Brücke zwischen dem sicheren, aber unrentablen Sparen und dem langfristigen, volatilen Kapitalmarktinvestment schlagen kann. Es ist eine Option für informierte Anleger, die die damit verbundenen Risiken verstehen und bewusst in ihre Gesamtstrategie integrieren.

Ein strategischer Baustein für Ihr Finanzportfolio

Bondora Go & Grow präsentiert sich als eine moderne und unkomplizierte Lösung für das allgegenwärtige Problem der niedrig verzinsten Cash-Reserven. Mit einer attraktiven Zielrendite, täglichen Zinsgutschriften und einer hohen Flexibilität bietet es klare Vorteile gegenüber dem traditionellen Tagesgeldkonto. Anleger erhalten die Chance, der Inflation entgegenzuwirken und ihr geparktes Kapital aktiv für sich arbeiten zu lassen. Gleichzeitig darf der Charakter als Risikoinvestment niemals außer Acht gelassen werden. Das Fehlen einer Einlagensicherung und das inhärente Ausfallrisiko von P2P-Krediten erfordern eine bewusste Entscheidung und eine angemessene Positionierung im Gesamtportfolio.

Letztendlich ist es kein Allheilmittel, sondern ein spezialisiertes Werkzeug für einen bestimmten Zweck. Als strategische Ergänzung für risikobewusste Anleger kann es einen wertvollen Beitrag zur Optimierung der Gesamtrendite leisten. Wie bei jeder Geldanlage gilt auch hier: Eine gründliche eigene Recherche und das Verständnis der Produktmechanismen sind die Grundlage für eine fundierte und erfolgreiche Investmententscheidung.